-

1. Grundlagen der Rückstellungsbildung

- Passivierungspflicht für unmittelbare Pensionsverpflichtungen als ungewisse Verbindlichkeiten nach § 249 Abs. 1 HGB i. V. m. § 246 Abs. 1 HGB

- Wenn der Rechtsanspruch vor 01.01.1987 bzw. Erhöhung von Altzusagen nach 31.12.1986 bestehen, dann greift das Passivierungswahlrecht gemäß Art. 28 EGHGB

- Ausweis der Rückstellungen auf der Passivseite gemäß § 266 Abs. 3 HGB

- Auflösung von Rückstellungen nur bei Wegfall des Grundes (§ 249 Abs. 3 HGB)

- Die Steuerbilanz ist eine unter Beachtung der steuerrechtlichen Regelungen korrigierte Handelsbilanz (Bilanzrichtliniengesetz vom 19.12.1985)

- nur in Höhe des Betrages, der nach vernünftiger kaufmännischer Beurteilung notwendig ist (§ 253 Abs. 1 Satz 2 HGB).

- In der Steuerbilanz: Bewertung der Pensionsverpflichtung mit dem „Teilwert gemäß § 6a, Abs. 3 EStG.“ (Teilwertverfahren)

- Rechnungsgrundlagen

- jeweils aktuelle Sterbetafeln von Prof. Dr. Klaus Heubeck (gegenwärtig RT 2018 G)

- gesetzlich vorgeschriebener Zinssatz von 6 % (§ 6 a Abs. 3 Satz 3 EStG)

- Rechnungsgrundlagen

- bei Zusagen nach dem 31.12.2017 frühestens jedoch für das Wirtschaftsjahr, bis zu dessen Mitte der Pensionsberechtigte das 23. Lebensjahr vollendet,

- bei Zusagen, die erstmals nach dem 31. Dezember 2008 und vor dem 1. Januar 2018 erteilt wurden, frühestens jedoch für das Wirtschaftsjahr, bis zu dessen Mitte der Pensionsberechtigte das 27. Lebensjahr vollendet,

- bei Zusagen, die erstmals nach dem 31. Dezember 2000 und vor dem 1. Januar 2009 erteilt wurden, frühestens jedoch für das Wirtschaftsjahr, bis zu dessen Mitte der Pensionsberechtigte das 28. Lebensjahr vollendet,

- bei Zusagen, die erstmals vor dem 1. Januar 2001 erteilt wurden, frühestens jedoch für das Wirtschaftsjahr, bis zu dessen Mitte der Pensionsberechtigte das 30. Lebensjahr vollendet,

oder bei nach dem 31. Dezember 2000 vereinbarten Entgeltumwandlungen im Sinne von § 1 Absatz 2 des Betriebsrentengesetzes für das Wirtschaftsjahr, in dessen Verlauf die Pensionsanwartschaft gemäß den Vorschriften des Betriebsrentengesetzes unverfallbar wird,

Maßgeblichkeit der Handelsbilanz für die Steuerbilanz gemäß § 5 Abs. 1 EStG:

Wenn nach § 249 HGB in der Handelsbilanz Pensionsrückstellungen zu bilden sind, sind auch in der Steuerbilanz Rückstellungen zu bilden!

Höhe der Rückstellungen:

Teilwertverfahren:

Das Wesentliche beim Teilwertverfahren besteht darin, dass die Pensionsrückstellung so zu errechnen ist, als wäre die Pensionszusage in heutiger Höhe mit Beginn des Diensteintrittes des Versorgungsberechtigten erteilt worden.

Eine Pensionsrückstellung darf vor Eintritt des Versorgungsfalls erstmals gebildet werden

für das Wirtschaftsjahr, in dem die Pensionszusage erteilt wird,

Ebenso kann eine Pensionsrückstellung natürlich gebildet werden in dem Jahr in dem der Versorgungsfall eintritt.

Diese Rückbeziehung auf den Diensteintritt bzw. auf das frühestmögliche Alter (bei arbeitgeber- finanzierten Zusagen) erfolgt nur rechnerisch bei der Bemessung der Höhe der Pensionsrückstellungen. Die Rückstellungsbildung selbst erfolgt stets erst ab Erteilung der Pensionszusage. Durch diesen Rückbezug auf den Diensteintritt erfolgt, wenn Diensteintritt und Zusagedatum auseinander liegen, für die dann bereits abgelaufene Dienstzeit eine „Nachfinanzierung“. Es kommt zu erhöhten „Einmalrückstellungen“. Das Gleiche gilt auch bei Zusageerhöhungen bzw. bei Änderungen dem Grunde nach.

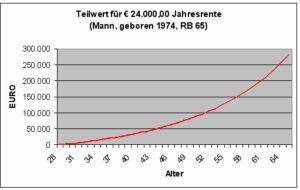

Durch die Anwendung des Teilwertverfahrens wird die Finanzierung einer Pensionszusage gleichmäßig auf den Zeitraum zwischen Diensteintritt (Mindestalter siehe oben) und dem vertraglich festgelegten Rentenbeginnalter verteilt. Im Ergebnis haben wir es hier mit einem über alle Jahre der Betriebszugehörigkeit verteilten Sparvorgang zu tun, mit dem Ziel, im vertraglichen Rentenbeginnalter den Barwert (Kapitalwert nach Heubeck, 6%) der Pensionszusage realisiert zu haben.

Die bis zum Finanzierungsendalter sukzessiv aufgebauten Pensionsrückstellungen sind bei Eintritt des Versorgungsfalles im Alter kontinuierlich wieder aufzulösen.

Eine Auflösung der Pensionsrückstellungen erfolgt immer dann, wenn die Pensionsverpflichtung wegfällt oder sich reduziert. Bei Tod ohne Zusage einer Hinterbliebenenrente oder Abfindung entfällt die Verpflichtung vollständig und die Rückstellungen sind aufzulösen. Bei Herabsetzung der Pensionszusage und nach Eintritt des Versorgungsfalls Tod, wenn eine Hinterbliebenenrente ebenfalls zugesagt ist, reduzieren sich i.d.R. die Rückstellungen. Beim Eintritt der Versorgungsfälle Tod (mit Hinterbliebenenrentenanspruch) oder Invalidität werden die Rückstellungen im Jahr des Eintrittes des Versorgungsfalles aufgefüllt, und zwar vom Teilwert auf den jeweiligen Rentenbarwert, danach aber – während der Bezugsphase – sukzessive wieder aufgelöst.

-

2. Pensionsrückstellungen vor Beendigung des Dienstverhältnisses (Aktivitätszeit)

Nach § 6a Abs. 3 EStG darf eine Pensionsrückstellung höchstens mit dem „Teilwert“ angesetzt werden.

Der Teilwert für einen aktiv Tätigen lässt sich darstellen als:

Barwert der künftigen Versorgungsleistungen (Anwartschaftsbarwert)

abzüglich Barwert der künftigen gleich bleibenden Jahresbeträge (Teilwertprämie)(vgl. hierzu § 6a Abs. 3 Satz 2 Nr. 1 EStG)

Der Anwartschaftsbarwert wird versicherungstechnisch auch als Einmalprämie bezeichnet.

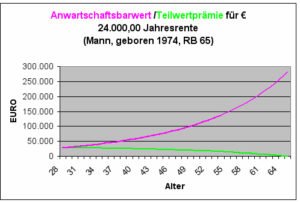

Darstellung des Teilwerts als Differenz zwischen Anwartschaftsbarwert und dem Barwert der gleich bleibenden Jahresprämien

Er stellt den heutigen Wert der künftigen Pensionsleistungen dar, mit dessen Entrichtung die künftigen Pensionsleistungen „voll bezahlt“ wären.

Sofern der Pensionsberechtigte noch nicht aus den Diensten der Firma ausgeschieden ist, hat er sich die künftigen Pensionsleistungen noch nicht erdient; er muss zum Erwerb des Vollanspruches noch eine Gegenleistung (Betriebstreue) erbringen. Deshalb darf das zusagende Unternehmen auch nicht den vollen Anwartschaftsbarwert einstellen. Vom Anwartschaftsbarwert ist noch der Barwert der jährlich gleich bleibenden Prämien abzuziehen (Teilwertprämie).

Die Teilwertprämien sind so zu bemessen, dass zu Beginn der Rückstellungsbildung der Barwert der künftigen Leistungen gleich dem Barwert der jährlichen gleich bleibenden Prämien ist (Äquivalenzprinzip von Leistung und Gegenleistung).

Die Differenz zwischen Anwartschaftsbarwert und dem Barwert der Prämie liefert den Teilwert für einen aktiv Tätigen.

-

3. Pensionsrückstellungen nach Beendigung des Dienstverhältnisses

Ausgeschieden ohne Eintritt eines Versorgungsfalles:

In diesem Fall ist die Verpflichtung mit dem Anwartschaftsbarwert (Barwert der künftigen Versorgungsleistungen) anzusetzen.

Der Anwartschaftsbarwert wird versicherungstechnisch auch als Einmalprämie bezeichnet.

Er stellt den heutigen Wert der künftigen Pensionsleistungen dar, mit dessen Entrichtung die künftigen Pensionsleistungen „voll bezahlt“ wären.

Der Anwartschaftsbarwert für eine Altersrente im Alter X ist der Barwert bei Eintritt des Versorgungsfalles, abgezinst auf den Bewertungsstichtag und gewichtet mit der Wahrscheinlichkeit, dass der Versorgungsberechtigte vor dem Rentenbeginnalter nicht verstirbt oder Invalide wird.

Ausgeschieden mit Eintritt eines Versorgungsfalles:

Sofern ein Versorgungsfall eingetreten ist, ist als Verpflichtung aus der Pensionszusage immer der Barwert der laufenden Versorgungsleistung anzusetzen.